解析全球IC市场增长与GDP的紧密关系

7月31日,IC Insights发布了全球GDP对IC市场增长的影响报告,其中指出,从过去几十年的情况来看,这一影响力及相关性将在今后持续提升。

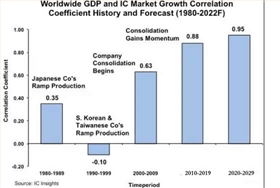

该份报告预测,2018~ 2022年,全球GDP和IC市场相关系数将达到0.95,高于2010~2017年的0.88。IC Insights还描述了截至2017年,全球GDP增长与IC市场增长之间日益密切的关联性。

图1

如图1所示,在2010 ~2017年间,全球GDP增长与IC市场增长之间的相关系数为0.88,这是一个很高的数字,因为按照IC Insights的理论,完美的相关性为1.0。

IC Insights在2017年版的麦克莱恩报告中指出,自2010年以来,全球经济增长一直是集成电路产业增长的主要影响因素。在这个“全球经济驱动”的IC产业中,利率,油价和财政刺激等因素是IC市场增长的主要驱动因素。这与2010年之前有很大不同,当时资本支出,IC产业能力和IC定价特征推动了IC产业周期。

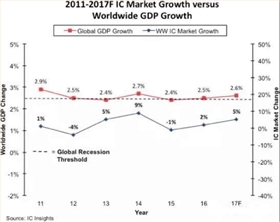

图2描绘了1992年全球GDP和IC市场的实际年增长率,包括IC Insights 2017年的预测。如图所示,从2011年到2016年,这两个类别都显示出极不稳定的状态,然后在2011年至2016年期间,增长率更加低迷。此外,IC Insights预测,到2021年,全球GDP和IC市场的年增长率将受到类似限制。2

图2

在2010年之前的30年中,相关系数从20世纪初80年代的、相对较低的0.35,到20世纪90年代的-0.10的负相关(基本上没有相关)。然后又发展到21世纪第一个10年内的0.63,再到后来的0.88,总体呈上升态势,具有较强的规律性。

IC Insights认为,越来越多的兼并和收购导致主要IC制造商和供应商减少,这是供应基础的一个重大变化,说明该行业的成熟有助于促进全球GDP增长与IC之间更密切的关联市场增长。其他因素包括fabless商业模式的强劲变动,以及资本支出在销售比例中的下降等,这些趋势表明半导体行业的巨大变化可能导致长期波动较小的市场周期。

2017年,随着DRAM和NAND闪存市场的火爆,IC产业的增长受到“容量/资本支出周期模型”的极大影响,并推动IC产业整体增长25%。乍一看,从2010年到2016年,全球GDP增长与IC市场总体增长之间的强相关系数在2017年已经消失。然而,IC Insights并不认为情况就是如此。

在2017年,排除DRAM和NAND闪存因素,IC市场的剩余部分增长了11%,这与全球GDP从2016年的2.4%增长到2017年的3.1%的情况密切相关。此外,2018年整体IC市场增长率预计会下降3个百分点,当然不包括DRAM和NAND闪存(从2017年的11%降到2018年的8%),预计将反映全球GDP增长预期的小幅下滑。

因此,去除2017、2018年DRAM和NAND闪存市场惊人的激增因素外,IC Insights认为,鉴于全球年度GDP增长率与IC市场增长率之间的紧密相关性,除非全球GDP增长与趋势有显着偏离(上升或下降),整体IC市场增长与全球GDP增长之间日益密切相关的趋势仍然保持不变。

IC Insights给出了全球经济增长(GDP)的一些观察结果,具体包括以下内容:

自1980年以来,全球年度GDP增长率平均为2.8%。自20世纪60年代以来,全球年均GDP增长率每10年都在下降,预计在本10年的前7年将出现小幅反弹。

大多数经济学家认为全球GDP增长率为2.5%或更低,这表明全球经济衰退。在20世纪90年代末之前,当中国和印度等新兴市场在全球经济中的份额小得多时,全球经济衰退通常被定义为2.0%或更低的增长率。

如图3所示,IC Insights比较了2011年全球GDP和全球IC市场的实际年增长率。值得一提的是,该图表使用了图2中用于全球GDP增长(-2%~5%)和IC市场增长(-40%~50%)的相同规模。很明显,从2011年到2017年,IC市场和全球GDP增长波动比过去更加温和。

图3

日本、韩国和中国台湾崛起之影响

回看图1,我么可以发现,20世纪80年代,日本半导体崛起了,而当时的全球GDP和IC市场关联系数为0.35,并不高,这与当时的经济全球化水平,以及半导体发展水平密切相关。

半导体产业于20世纪50年代起源于美国,之后共经历了三次大规模产业重心转移。

第一次是在1970s末期,从美国转移到了日本,第一次转移后日本成为世界半导体的中心,1980s年代,是日本鼎盛时期,依靠低价战略迅速占领市场,该阶段,日本半导体产业的主要竞争力是产品的成本优势和可靠性;

第二次是20世纪80年代末期至90年代初,美国掀起了以downsizing为核心的技术革命,以PC为代表的新型信息通信设备快速发展,但日本在该领域未有足够准备。另外,美国的遏制,也加速了日本半导体产业的衰落,产业从日本转移到了韩国、中国台湾和新加坡等地,日本在DRAM方面的技术优势也逐渐丧失,成本优势也被韩国、中国台湾等地取代。形成了世界范围内美国、韩国、中国台湾等国家和地区多头并立的局面;

第三次是进入21世纪以来,中国由于具备劳动力成本等多方面的优势,正在承接第三次大规模的半导体产业转移。

为何出现-0.10?

再回看图1,如果全球经济和半导体产业按照正常的轨迹发展,则再日本兴盛的那10年之0.35相关系数的基础上,20世纪90年代,韩国和中国台湾半导体产业的兴起,应该会延续这一相关性,而实际情况却完全相反,那10年,全球GDP和IC市场的相关系数变为了-0.10,这是什么原因呢?

IC Insights似乎没有给出产生这一现象的原因。而从整个半导体产业时间轴来看,IC Insights的GDP与IC市场相关性理论是成立的,而之所以在20世纪90年代出现了异常,一定是全球GDP,或半导体产业发生了巨大的变化,二者必有其一,才会打破原有的规律。

而在半导体层面,那10年与其它10年相比,该产业未发生巨大变化。那么,原因一定就出在全球的GDP上了,具体来讲,就是全球经济在那段时间出现了巨大变化。我们仔细想一想,确实如此。

由于经济与政治和军事密不可分,而20世纪90年代,全球的政治和军事发生了巨大变化。首先是前苏联解体,东欧剧变,打破了全球政治和经济两强争霸的局面,变成美国一家独大,使得全球经济体系与格局巨变。另外,海湾战争爆发,业对原有的全球经济形势产生了不小的影响。

全球的经济大动荡,客观上必定会打破原有的相关与依附关系,而全球GDP与IC市场的相关性就是重要关系之一。这或许就是那10年,这一系数突变为-0.10的重要原因吧。呵呵,一家之言而已。

并购对相关系数的影响

再看图1,进入21世纪以来,半导体行业并购逐渐增多,这在一定程度上,强化了全球GDP与IC市场的相关性。

回顾历史,我们会发现,早期的半导体产业有一个很重要的发展趋势,那就是离散化,即由少数几家大公司分化出越来越多的中小型公司。1966年,德州仪器(TI)、Fairchild和Motorola这三家公司,占半导体行业收入的70%左右。到1972年,该合并的市场份额已经下降到53%。当今最大的半导体公司——Intel,有大约15%的市场占有率,但这只比1972年排名第一的德州仪器多2%。

与大多数行业不同的是,半导体由摩尔定律驱动,即每2~3年,集成电路晶体管数量就会增加一倍,这促使半导体行业领导者阵容不断发生着变化。排名前10位的半导体公司经常发生变化,在过去的50年里,top 10中超过50%的公司已经从榜单中消失了。

图4

半导体产业有60多年的发展历史,已经是一个很成熟的行业,其增长速度正在放缓。在过去的20多年里,半导体销售额占总电子设备销售额的比例一直没有太大的变化,整合并购会进一步提升产业的成熟度,就这一点来说,它和其它行业没有什么不同。

在提升特定市场领域占有率和收入、市场上充足的资金流动性,以及政治等因素的驱动下,在过去20多年的时间里,全球半导体业由早期的离散型发展,转变为整合,并购案例不断涌现,并在2015和2016年达到最高峰。

据统计,20世纪90年代,在“互联网泡沫”破灭之前,市场并购的繁荣景象在2000年达到高峰,其总市值达到了3.5万亿美元,2007年,这一数字攀升到4.6万亿美元。当前,由于央行进一步释放了资金流动性,使得2015年市场并购总值达到了5万亿美元。

由图1可以看到,目前的相关系数未0.88,而今后几年会上升到0.95,并购在其中发挥了不小作用。

IC Insights的理论和视角很是独特,相信,随着时间的推移,全球GDP与IC市场的相关性可能会随着形势的变化而出现很有意思的态势,静观其变。

深圳市丽晶微电子科技有限公司,专注的定时IC芯片,单片机方案开发,电子开关IC芯片,太阳能草坪灯IC芯片,咨询热线:0755-29100085

电位器调光板,旋钮调光控制板

电位器调光板,旋钮调光控制板 双色温台灯线路板

双色温台灯线路板 循环定时蜡烛芯片,8小时开16小时关

循环定时蜡烛芯片,8小时开16小时关 电话咨询

电话咨询 产品中心

产品中心 联系丽晶微

联系丽晶微 网站地图

网站地图